Opinber fjármál hafa verið mikið í umræðunni í tengslum við þróun verðbólgu. Innan hagfræðinnar eru ýmsar kenningar uppi um hvaða þættir efnahagskerfisins hafi mest áhrif á þróun verðlags og eru um það skiptar skoðanir. Meginorsakirnar liggja víða í hagkerfinu og því þarf enn sterkara samspil peningamála, fjármála hins opinbera og vinnumarkaðarins til að ná tökum á verðbólgunni.

Ljóst er að Covid-19 aðgerðir bæði í peningamálum og ríkisfjármálum, áhrif framleiðsluhnökra í alþjóðahagkerfinu og stríðið í Úkraínu hafa haft mikil áhrif á verðbólgu síðasta árs. Hins vegar sjáum við að áhrif stríðsins fara dvínandi á verðbólgu, þar sem hækkanirnar hafa þegar komið fram. Í stjórnmálaumræðunni er kastljósið er í auknum mæli að beinast að þætti opinberra fjármála. Því er við hæfi að fara yfir nýlega kenningu hagfræðingsins John F. Cochrane en í nýútgefinni bók sinni Fiscal Theory and the Price Level beinir hann spjótum sínum að verðbólguvæntingum á sviði ríkisfjármála.

Ríkisfjármálakenningin og verðbólga

Kjarni ríkisfjármálakenningarinnar er að verðlag ráðist af stefnu stjórnvalda í opinberum fjármálum. Samkvæmt þessari kenningu hefur ríkisfjármálastefnu, þar með talið útgjalda-og skattastefna, bein áhrif á verðlagið. Minni halli á ríkisrekstri ætti að leiða til lægra raunvaxtastigs sem ætti síðan að ýta undir meiri fjárfestingar. Þar með verða til auknar fjármagnstekjur, sem myndast við meiri fjárfestingu, sem er ein helsta uppspretta framleiðni vinnuafls. Þetta skapar svo grunninn að hærri raunlaunum og þannig má segja að minni fjárlagahalli sé óbein leið til að auka raunlaun og bæta lífskjör.

Eitt skýrasta dæmið um að tiltekt í ríkisfjármálum og trúverðug stefna hafi skilað vaxtalækkun var að finna í forsetatíð Bill Clintons, fyrrverandi forseta Bandaríkjanna.

Staðreyndin er sú að ef ríkissjóður er rekinn með halla, þá þarf hann að fjármagna þann halla með útgáfu nýrra skuldabréfa. Þannig eykst framboð ríkisskuldabréfa á markaði, sem aftur lækkar verð þeirra og leiðir til þess að vextir hækka. Eitt skýrasta dæmið um að tiltekt í ríkisfjármálum og trúverðug stefna hafi skilað vaxtalækkun var að finna í forsetatíð Bill Clintons, fyrrverandi forseta Bandaríkjanna.

„Minni fjárlagahalli skapar störf!”

„Minni fjárlagahalli býr til störf“! Þetta var eitt af því sem hagfræðingateymi Clintons, sem leitt var af fjármálaráðherra hans Robert Rubin, sögðu við hann þegar var verið að kljást við mikinn halla á fjárlögum.

Í heimi hagfræðinnar voru þeir Stephen Turnovsky og Marcus Miller (1984), ásamt Olivier Blanchard (1984), byrjaðir að þróa hagfræðikenningar sem færðu rök fyrir því hvernig trúverðugur samdráttur á væntum fjárlagahalla í framtíðinni gæti aukið heildareftirspurn í hagkerfi dagsins í dag.

Ef tiltrúin á skynsöm ríkisfjármál hverfur, þá getur það leitt til verðbólgu. Það nákvæmlega sama gerist ef markaðsaðilar hafa ekki trú á að arðgreiðslur verði góðar eða tekjur fyrirtækis á markaði, því þá lækka hlutabréfin í verði eða það verður bankaáhlaup.

Grunnhugmynd þeirra var sú að ef fjárfestar væru sannfærðir um að skuldir ríkisins yrðu lægri í framtíðinni, þá myndu langtímavextir í dag lækka og örva þannig núverandi eftirspurn. Líkön þeirra sýndu hins vegar ekki fram á að lækkun á núverandi fjárlagahalla yrði þensluhvetjandi þá stundina. Með öðrum orðum að margfeldi skatta væri neikvætt. Turnovsky-Miller-Blanchard-kenningin gaf samt fræðilega útskýringu á efnahagslegum uppgangi á Clinton-tímabilinu. Ríkissjóðurinn fór úr methalla í góðan afgang á örskömmum tíma.

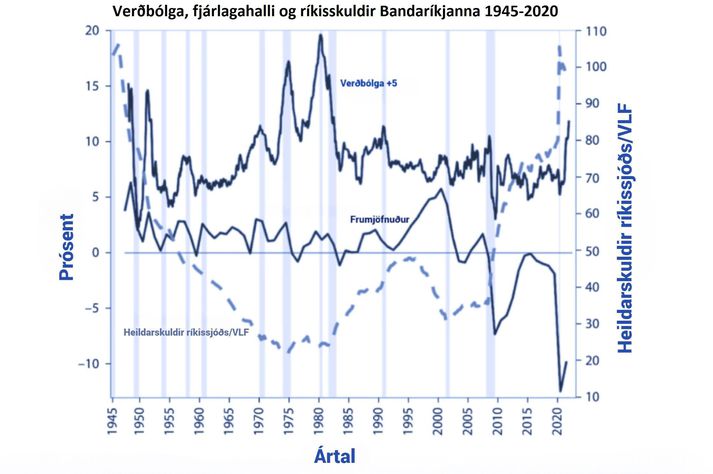

Frumjöfnuður ríkissjóðsins fór úr því að vera í jafnvægi um 1990 í 6% afgang af vergri landsframleiðslu árið 2001. Á sama tíma fór skuldir ríkissjóðs úr því að vera um 50% af landsframleiðslu í 30%. Þessi miklu umskipti þýddu meðal annars að vaxtaálag lækkaði og á sama tíma var verðbólga lág. Eins og sá má á ofangreindri mynd, þá er sterk fylgni á milli afgangs á frumjöfnuði, lækkun ríkisskulda og lágrar verðbólgu.

Fjármálaráðherrann Rubin hefur iðulega fengið lof í lófa fyrir að hafa stýrt því að þessi leið yrði farin enda skildu fáir skuldabréfamarkaðinn eins vel og hann. Stjórnvöld settu fram trúverðuga áætlun í ríkisfjármálum og fjárfestar keyptu hana og því skiluðu aðhaldssöm ríkisfjármál lægra vaxtastigi!

Ríkisfjármálakenningin og mikilvægi væntinga

Grunnhugmyndin á bak við kenningu John Cochrane er að aðhald fjármála hins opinbera ákvarði verðlag í hagkerfinu. Ríkisfjármálakenningin hans snýst að auki um hvert virði ríkisskulda sé. Virði ríkisskuldabréfa annars vegar og almennra hlutabréfa og skuldabréfa hins vegar er metið að jöfnu. Á sama hátt og hlutabréf- eða skuldabréfaverð skila arði og/eða verðbótum á núvirði, þá jafngildir raunvirði ríkisskulda núvirtum afgangi ríkisfjármála. Ef tiltrúin á skynsöm ríkisfjármál hverfur, þá getur það leitt til verðbólgu. Það nákvæmlega sama gerist ef markaðsaðilar hafa ekki trú á að arðgreiðslur verði góðar eða tekjur fyrirtækis á markaði, því þá lækka hlutabréfin í verði eða það verður bankaáhlaup.

Að mati Cochrane á að vera hægt að ná tökum á verðbólgu með tiltölulega lítilli niðursveiflu hagkerfisins, ef almenningur hefur trú á því að aukið aðhald ríkisfjármála og peningastefnu verði framfylgt markvisst. Allt snýst þetta um væntingar almennings og markaðsaðila bæði er varðar vænt ríkisfjármál og peningastefnu.

Hvað með Ísland?

Verðbólga mældist 9,9% á ársgrundvelli í apríl. Verðbólga er of há. Þessi mæling var hærri en flestir markaðsaðilar gerðu ráð fyrir. Í kjölfarið hækkaði ávöxtunarkrafa ríkisbréfa hratt en jafnaði sig þó þegar líða tók á daginn. Baráttan við verðbólguna er á vandasömum tímapunkti. Ljóst er að allar aðgerðir Seðlabanka Íslands og ríkisfjármálanna þurfa að miða að því að ná böndum á verðbólgunni áður en upphefst víxlverkun launa og verðlags.

Hægt er að ná tökum á verðbólgu með tiltölulega lítilli niðursveiflu hagkerfisins, ef almenningur hefur trú á því að aukið aðhald ríkisfjármála og peningastefnu verði framfylgt markvisst. Allt snýst þetta um væntingar almennings og markaðsaðila

Trúverðugleikinn er allt á þessum tímapunkti og má með sanni segja að núverandi ríkisstjórn hafi kappkostað við að minnka skuldir ríkissjóðs til að auka lánshæfi ríkissjóðs Íslands. Skuldir ríkissjóðs nema um 33% af landsframleiðslu og við lok ríkisfjármálaáætlunar er gert ráð fyrir að þær nemi um 30%.

Lokaorð

Í þessari grein hef ég lagt út með hagfræðikenningar sem eiga við Bandaríkin. Ljóst er að mikill munur er hagkerfum Íslands og Bandaríkjanna. Hins vegar eru það ákveðin lögmál hagfræðinnar sem eiga ávallt við. Sterk skuldastaða lækkar ávöxtunarkröfu á ríkisskuldabréf. Sjálfbær ríkisfjármál lækka verðbólgu.

Lítið hagkerfi þarf ávallt að hafa borð fyrir báru í efnahagsmálum. Skuldir þurfa að vera lágar, gjaldeyrisforði hár og viðskiptajöfnuðurinn þarf að skila afgangi. Náist þessi árangur á næstunni munu vextir lækka og staða heimila og fyrirtækja batna. Ísland hefur skapað ein bestu lífskjör sem völ eru á og hefur alla burði til að auka enn frekar jöfnuð og fjárfesta í velferðarkerfinu.

Lilja Dögg Alfreðsdóttir, menningar-, viðskipta- og ferðamálaráðherra og varaformaður Framsóknarflokksins.

Greinin birtist fyrst á Innherji á visir.is 4. maí 2023.